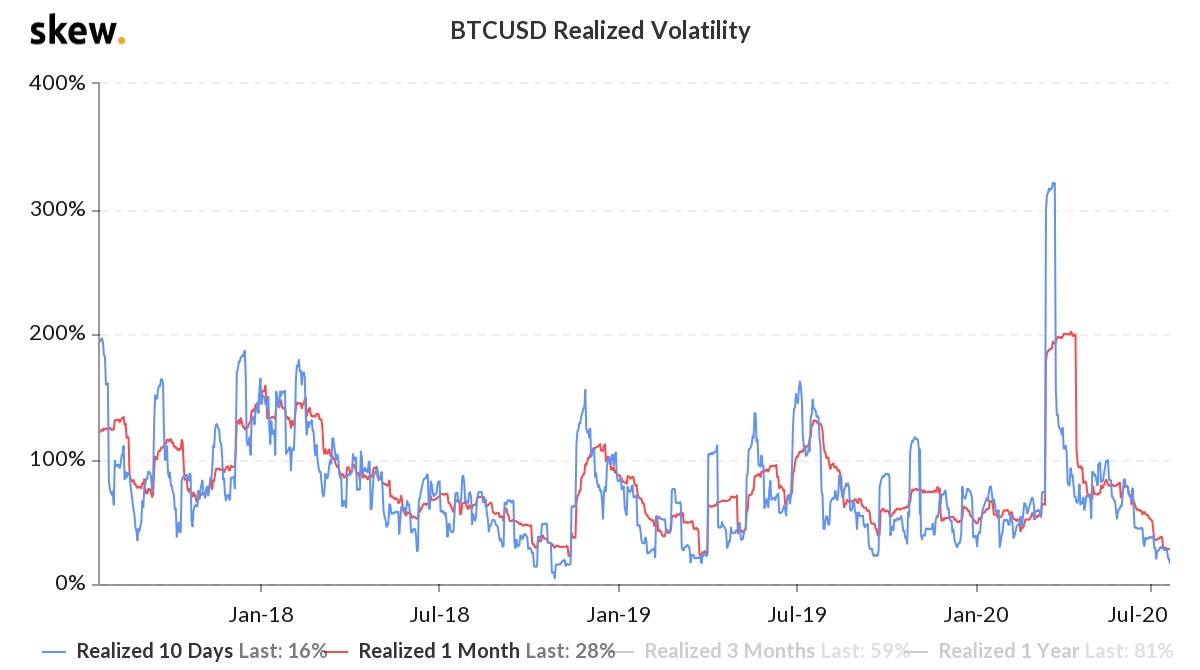

В начале недели волатильность биткоина упала до самого низкого уровня с ноября 2018 года, когда произошли прорыв поддержки на уровне $6000 и корректировка курса на 42%.

До умеренного прорыва биткоина 22 июля до $9437 последняя значительная коррекция на 2,1% наблюдалась 9 июля. В целом, цена биткоина в течение последнего месяца находилась в очень тесных рамках, и поэтому новое движение выше уровня сопротивления в $9400 представляется незначительным отклонением от 30-дневного торгового диапазона.

В последний раз главная криптовалюта демонстрировала аналогичное ценовое поведение 30 октября 2018 года, когда начался 15-дневный период низкой волатильности с колебаниями не более 1,5%. 14 ноября 2018 года, после постепенного роста волатильности, все изменилось, и биткоин скорректировался до $3650 (-42%) менее чем за две недели.

На графике приведены 10- и 30-дневная историческая волатильность биткоина, которая резко снизилась за последние три месяца. Аналитики не могут объяснить такое поведение рынка, хотя указывают на подобные случаи на традиционных рынках нефти, золота и S&P 500.

Что после низкой волатильности?

Снижение волатильности само по себе нельзя считать «бычьим» или «медвежьим», так как оно указывает лишь на узкий диапазон цены, на котором торгуется актив. С другой стороны, опыт показывает, что стабильный период может предшествовать внезапным значительным ценовым движениям.

Узкий диапазон торговли также называют периодом консолидации, который может закончиться резким прорывом уровней поддержки / сопротивления. Здесь обычно происходит противостояние между краткосрочными трейдерами, делающими ставки на продолжение узкого диапазона, и теми, у кого такой уверенности нет.

Когда идёт торговля в узком диапазоне, позиции трейдеров с заемными средствами, которые делают ставку на продолжение этой тенденции, ликвидируются. Между тем, некоторые трейдеры могут ожидать изменения тренда и размещать ордера за пределами диапазона.

Приведённый выше график демонстрирует пример диапазона шириной в $275 при нисходящем тренде, а также попытки тестирования верхнего уровня сопротивления.

Хотя нет чётких правил о том, какой стратегии в данном случае нужно придерживаться, трейдеры обычно ищут более длительные узкие торговые диапазоны.

Возможно, что новая позитивная тенденция начала складываться 16 июня, хотя предыдущая тенденция пока выглядит довольно сильной.

Волатильность и крах?

Трейдеров теперь сильно интересует вопрос о том, не повторится ли такой же крах, как в ноябре 2018 года? Однако это невозможно предсказать, лишь судя по уровню волатильности.

Между тем, некоторые инвесторы, похоже, пока довольствуются прибыльностью некоторых альткоинов. Ранее мы рассказывали о том, что интерес к такому альткоину, как link (Chainlink), достиг исторического максимума.