Рафаэль Ауэр ― главный экономист в отделе инноваций и цифровой экономики в Банке международных расчетов (BIS). Его исследования посвящены криптовалютам, стейблкоинам и цифровым валютам центральных банков. Мнение, высказанное в этой статье, принадлежит Ауэру и не обязательно отражает точку зрения BIS. Оригинал опубликован на Coindesk.

Грядущее сокращение вознаграждения за блок (халвинг) представляет собой фундаментальную угрозу для биткоина. Конкуренция майнеров за это вознаграждение повышает безопасность системы, затрудняя реализацию так называемой атаки 51%. И, поскольку вознаграждение сокращается, биткоин может стать жертвой атаки 51% (как более мелкие криптовалюты).

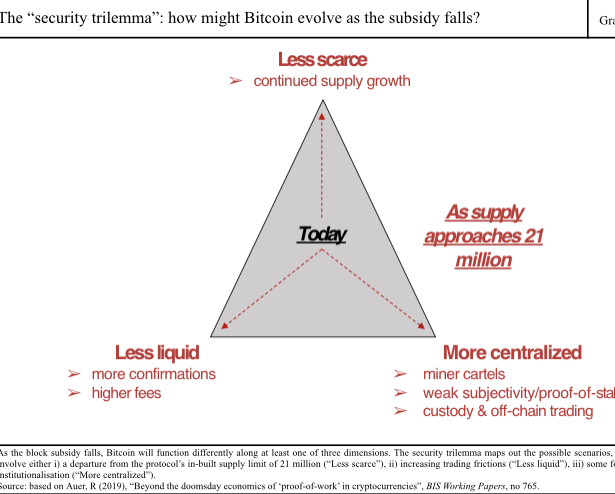

Тем не менее, будущее, в котором биткоин пострадает от атаки 51%, является лишь одним из возможных вариантов. В этой статье я введу понятие «трилемма безопасности», чтобы проиллюстрировать то, как экосистема биткоина может развиваться с уменьшением вознаграждения за блок. Эта трилемма показывает возможные компромиссы для функционирования биткоина без этого вознаграждения.

Проще говоря, «это не может продолжаться вечно», и, как только вознаграждение сократится до определенной точки, пользователям придется идти на компромисс по крайней мере в одном из трех направлений. В будущем биткоин либо станет более централизованным, либо менее ликвидным, либо его предложение должно выйти за пределы 21 млн монет.

Роль вознаграждения за блок в экосистеме биткоина невозможно переоценить. Рассматривая этот вопрос в рабочем документе BIS, я показал, что криптовалюта, которая использует proof-of-Work в качестве алгоритма консенсуса, подчиняется двум экономическим ограничениям.

Первый заключается в чрезвычайных затратах на обеспечение завершения платежей в разумные сроки. Доход майнеров должен быть очень высоким, чтобы предотвратить атаку 51%. Согласно моим расчетам, для того, чтобы платежи были необратимыми в течение шести блоков (т. е. примерно один час), доход майнера должен составлять 8,3% от объема транзакции, что намного превышает комиссии, которые взимаются в современных традиционных платежных системах.

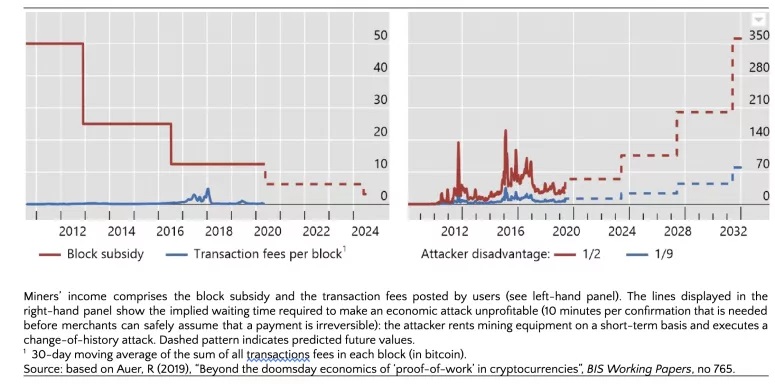

Второе ограничение заключается в том, что плата за транзакции в биткоине не может обеспечить адекватный уровень дохода для майнеров. Сегодня пользователи платят в среднем менее $1 за транзакцию. Каждый блок может включать до 3500 транзакций, но общий доход от комиссий все еще составляет лишь часть стоимости вознаграждения за блок. Фактически, вознаграждение за блок составляет более 99% от общего дохода (график 1 ниже, слева).

Мизерные комиссии приводят к классическому «эффекту безбилетника». Комиссия устанавливается каждым пользователем в частном порядке. У пользователей нет достаточных стимулов вносить свой вклад в доход майнера за счет комиссий, которые каждый из них платит.

Вместе с доходами майнеров снизится безопасность системы, поэтому пользователям потребуется больше времени, чтобы быть уверенными в том, что транзакция завершена. Количество необходимых подтверждений будет увеличиваться. Мое исследование (график 1, справа) показывает, что к концу этого десятилетия для того, чтобы платежи считались необратимыми, может потребоваться несколько часов или даже дней. В конечном итоге (то есть, когда вознаграждение за блок будет полностью «выплачено») время ожидания может увеличиться до нескольких месяцев.

График 1

Трилемма безопасности: «План Б» для биткоина

Биткоин начнет работать по-другому после снижения вознаграждения на блок. Одно из последствий, указанных выше, заключается в большем количестве подтверждений. Но это не единственный возможный эффект. Варианты можно визуализировать по аналогии с «трилеммой масштабируемости» Виталика Бутерина.

График 2

Эта трилемма означает, что из трех характеристик, которые сегодня делают биткоин привлекательным (дефицит, децентрализация и ликвидность), нужно пойти на компромисс в одном из направлений. Биткоин может стать либо менее ликвидным, либо протокол может быть изменен так, что в конечном итоге предложение превысит 21 млн, либо он может стать более централизованным.

Меньше ликвидности

Сценарий с более низкой ликвидностью означает, что обмен биткоинами в блокчейне будет либо намного более медленным, либо будет облагаться гораздо более высокими комиссиями. Самый простой вариант ― оставить систему неизменной, а комиссию низкой, но считать платеж завершенным после большего количества подтверждений.

Однако есть и другой сценарий, который заключается в повышении комиссий. Это может быть достигнуто, например, путем намеренного создания «заторов» в сети. Когда новые блоки уже имеют максимальный размер, разрешенный протоколом, транзакции остаются в очереди. Пользователи, которые хотят, чтобы блокчейн принял их транзакцию быстрее, начинают устанавливать более высокие комиссии. Во время криптобума в конце 2017 года комиссии за транзакции достигали $50. В будущем подобные заторы можно создавать искусственно посредством корректировки максимального количества транзакций, которые может обрабатывать сеть биткоина.

Больше 21 миллиона монет

Этот весьма спорный сценарий предполагает существенное отклонение от первоначального задума Накамото. Один из вариантов, предложенный несколькими исследователями, состоит в изменении протокола таким образом, чтобы предложение вышло за лимит в 21 млн монет ― например, увеличивалось на 1% ежегодно. Это решило бы проблему снижения вознаграждений за блок. Однако, как отмечают исследователи, такое предложение не нашло бы поддержки по ряду причин. Главной из них является то, что многие считают цифровой дефицит главным достоинством биткоина. Таким образом, хотя это и представляется теоретическим возможным, расширение предложения остается маловероятным.

Меньше децентрализации

Третий из возможных вариантов включает меньшую децентрализацию и некоторую институционализацию биткоина.

Даже сегодня в майнинге доминирует небольшое количество крупных игроков, что может считаться проблемой в плане цензуроустойчивости, но у этих крупных игроков есть стратегические стимулы для защиты транзакций и, следовательно, защиты своих инвестиций в майнинговое оборудование.

В будущем майнеры могут сформировать картели, которые будут координировать действия друг с другом, чтобы ответить на возможные атаки 51%. Исследователи Массачусетского технологического института уже анализировали потенциал таких контратак.

Институционализация также может принять другую форму. Например, переход на Proof-of-Stake в качестве замены дорогостоящих вычислений на Proof-of-Work. Почему это должно включать институционализацию? С Proof-of-Work майнеры, как правило, следуют самой длинной цепочке при выборе между блокчейнами (если они конфликтуют). С Proof-of-Stake открывается возможность для так называемых «долгосрочных атак».

Это проблема, которую Бутерин назвал «слабой субъективностью». Суть в том, что для успешной реализации Proof-of-Stake может потребоваться некая центральная точка, которая будет вести новичков к «честному» блокчейну. Ещё неизвестно, насколько хорошо такая система может работать.

Последний вариант институционализации включает кастодиальную и офчейн торговлю на регулируемых биржах. В течение многих лет биткоин торговал на таких криптобиржах как Coinbase или Kraken. Совсем недавно была запущена криптовалютная платформа Bakkt, дочерняя компания Intercontinental Exchange, которая владеет Нью-Йоркской фондовой биржей. В будущем объемы торгов могут перейти на подобные регулируемые рынки.

Конечно, такое развитие событий связано с проблемами регулирования. Начиная с Mt. Gox, миллиарды в криптовалюте были потеряны или украдены за последние годы, так как нерегулируемые площадки оказались мошенническими или просто некомпетентными. Индустрия может выиграть от лучшего регулирования. Это неизбежное регулирование, как показало исследование BIS, не является плохой новостью для криптовалют.

Если не деньги, то что?

Экосистема биткоина требует изменений ― не для того, чтобы расти, а для ограничения последствий сокращения вознаграждения за блок. Будущее, вероятно, повлечет за собой устойчивый переход к регулируемым биржам, с меньшим количеством анонимных сделок в блокчейне, а майнеры будут играть меньшую роль в индустрии.

Поскольку эта перспектива далека от провозглашенной революции, основная ценность биткоина может потребовать переоценки. По всей вероятности, в долгосрочной перспективе биткоин будет зависеть от приложений, которые могут быть созданы на его основе, а также от того, смогут ли эти приложения стать популярными и приносить доход.

Всего несколько лет назад биткоин был назван будущим денег. Но его многочисленные ограничения подорвали это утверждение. Сегодня его часто позиционируют в качестве цифрового эквивалента золота. Но люди будут продолжать торговать золотом в течение тысячелетий, но мало кто осмелится сделать аналогичный прогноз в отношении биткоина. Вместо этого опасность состоит в том, что криптовалюта может стать цифровым эквивалентом песка, который медленно скользит по вашим пальцам.